在整个消费赛道中,此前市场一致性看好的啤酒板块,今年的表现是低于预期的。

尤其是,按照惯例今年4、5月份也要开启的“啤酒行情”缺席之后,一部分观点认为该行业受益于升级驱动的结构性增量机会或许已消耗完。

国家统计局公布的数据似乎也佐证了这点。前9个月中国规模以上企业啤酒产量同比下滑了1.5%至2930.2万千升。这意味着,即产即销的啤酒行业今年以来确实是相对疲软的。

不过,对于大多格局已相对稳定且集中的行业而言,当存量市场中的结构性机会即将被消化之时,业内相关企业的业绩将出现明显的分化迹象。

按照强者恒强的定律,一线品牌往往业绩规模以及增速都将远远领先。但在啤酒行业中,重庆啤酒、青岛啤酒等一线品牌,营收、净利润增速都已明显降速。而二线品牌,珠江啤酒在近日却再次交出来一份迎喜的业绩报。

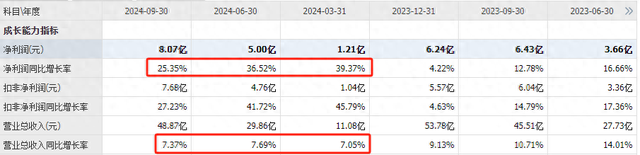

数据显示,2024年珠江啤酒前三季度实现营业收入48.87亿元,同比增长7.37%;净利润则大增了25.35%,达8.07亿元。

此轮结构性增量周期中,啤酒板块的增长势能还是要回归最新的经营数据中去寻求答案。珠江啤酒,具体做对了什么?

一路高端化,筑就了珠江啤酒的利润增长

作为华南地区的知名酒水企业,纵观过去几年的财务数据可以发现,仅在2020年遭遇特殊时期的影响,珠江啤酒曾完全陷入增长停滞期。

但“祸兮福所依”,此后几年,珠江啤酒成功抓住新一轮高端化机遇,业绩增速开始持续修复走高。并在2023年创下近十多年来最高收入增速,达9.13%;营收规模也由2020年的42.49亿元扩张至2023年度53.78亿元。

截至今年前三季度,其业绩整体依旧维持较强的增长势能。数据显示,今年前三季度,珠江啤酒营收增长7.37%,达48.87亿元,已接近2022年整年度水平;且增速跑赢行业同期水平。

向中高端市场持续靠拢,是珠江啤酒在这四年间逐步最大做强的关键。

早在在2019-2020年间,珠江啤酒就先后推出了97纯生、珠江LIGHT和零度PRO等多款升级款新品。两年之后,97纯生等高端新品成功畅销,其高档产品营收占比已提升至55.37%,比之19年提升了6.2个百分点。

尝到了甜头的珠江啤酒,在2021年直接强调,“未来几年的首要目标是推动产品高端化,其次是市场份额提升”。

根据这一战略安排,2023年珠江啤酒又推出首款超高端产品南越虎尊,以及980毫升珠江原浆、7鲜生珠江原浆等新品来丰富其高端产品矩阵。

截至今年上半年,其高档产品营收增长了17.2%至20亿元+,占比已经优化到71%的水平。而第三季度,高端品类维持增长态势,销量同比增长14.81%,远高于2.75%总销量增速,但其整体销量又好于行业(据Wind,Q3啤酒行业产量-4.1%)。可见,珠江啤酒的业绩动力大多缘于此。

多年的高端化进阶之路,为珠江啤酒带来的还有再创新高的盈利规模,以及持续向上的品牌力。

一方面,根据上半年财报数据,产品类别上,高档产品以近54%的毛利率水平,断层式优势领先于大众化产品29.71%的毛利率水平;营收规模次之的中档产品毛利率则为33.77%。

量价齐升带来产品毛利结构的持续优化,叠加规模效应、成本红利的释放,2024年前三季度其净利润已超去年全年,合理预估年度净利润将创新高已是确定性事件。去年整年度其净利润为6.24亿元,今年前三季度则已达8.07亿元。

另一方面,多年的高端化优化路中,珠江啤酒也以此为矛,成功强化其在粤省的品牌力及认知度,并带来了内部格局的持续改善。

途中有困境,珠江啤酒略显承压

当然,今年啤酒端销量相对低迷的态势并非完全没有影响到珠江啤酒。从单季度来看,第三季度,珠江啤酒的高端品类市场表示环比略显乏力。

其平均单间出现季度性下滑。按照珠江啤酒上半年的啤酒销售收入与销量计算,其吨价已经提升到4100元以上。而按照其近年95%的啤酒收占比测算,三季度后其吨价又回落至4000元以下。

这意味着虽然其三季度销量增长加快,但更多是毛利相对较低的非高档产品放量。可见,虽然其第三季度依旧维持净利润增长之势,但净利润增速由第一、二季度的39.37%、35.63%明显回落至第三季度的10.60%。

同时,面对相对低迷的市场需求,叠加高端品类愈发激烈的竞争,珠江啤酒为保持其优势,期间费用率也明显增加。

截至三季度末,其销售费用同比增长15%至7.19亿元;其余管理费用增长了6%,研发费用大增长近18%。

其中第三季度,为把握好旺季需求,其市场投入力度明显加大,销售费用率同比+2.13pct;管理、研发、财务费用率也均提升了0.5-0.9个百分点。

同时,珠江啤酒还表示将持续在品牌、品质、品味——“三品”上下功夫,并激发营销业务队伍、客户队伍“两支队伍”的活力和战斗力,构建高品质、深体验、便捷化的多元消费场景,以“啤酒+”为核心拓展多元化的消费体验。

产品端,珠江啤酒表示会继续积极研发珠江P9、珠江啤酒1985等新品,丰富产品矩阵;

营销策略上,7月已官宣汪苏泷为新代言人,珠江原浆体验店布局突破400家,围绕“啤酒+”突破品牌边界,深度融合体育、音乐、美食等元素,以期持续推动结构升级。

只不过,放在整个行业中,与珠江啤酒相比,其它一线厂商增长承压态势更明显。

据渠道调研反馈,三季度受餐饮、娱乐渠道客流下降及企业主动调整库存影响,青岛啤酒销量预计延续下滑趋势,重庆啤酒销量也将出现下滑,结构略承压。

可见,伴随整体市场需求的回落,啤酒厂商或多或少存在一些经营坎坷已是不争事实。

高端化天花板尚高,结构性增长逻辑长跑中

然而,在这样的节奏之中,头部啤酒厂商依旧在集体进行产能扩张的动态,进一步加剧了市场对于产业高端化的长期可行性的质疑。

毕竟,很多时候产业产能的极度过剩很可能会带动“价格战”的出现;即使不出现,“无效”的资本扩张也可能造成企业资源的浪费,进而遏制企业下一个超预期可能性的出现。

据统计,今年包括珠江啤酒、燕京啤酒、青岛啤酒、华润啤酒等企业都大手笔地宣布了新的扩产计划,简单粗略估计,产业新增产能已将超六百万千升。

如,青岛啤酒两大“百万工厂”都已陆续开工,其中,李沧青啤二厂即将建成,届时这将是全球最大的纯生啤酒生产基地;而崂山青啤五厂年产100万千升高端特色啤酒生产基地也在3月动工。

华润啤酒此前也宣布了两大“百万工厂”——安徽蚌埠、济南章丘,其中章丘一期工程已在今年7月投产。

图源:华润啤酒章丘一期,爱济南新闻客户端

燕京啤酒投资36亿元的大项目今年5月落地在江苏南通如东;嘉士伯投入近30亿元、年产能50万千升的佛山三水生产基地已在8月底正式投产。

而珠江啤酒也已公告向中山珠江增资6.5亿元、湛江珠啤增资8000万元来推进产能扩建升级项目。其中,中山珠啤的年增30万吨酿造产能的扩建项目已招标;此外,新增一条4万瓶/小时瓶装纯生啤酒生产线的梅州产能升级项目已于8月正式动工。

然而,虽然在需求趋于平稳之后,整体产能的持续扩张带来了市场对该行业的不乐观预期,这是合理的。

但这不是必然的结果。事实上,进入存量时代后,啤酒行业的总产能已经在趋于稳定了,而各大厂商新产能的扩张计划大多是为了置换更多低端产能,优化企业产品线结构。这带来的将是行业利润的增长。

而与此同时,最为重要的是,作为一个买方市场,需求才是企业指定决策的关键性因素,也是行业预期空间的决定性因素。

作为舶来品,过去国内高端啤酒市场一直更多被外来品牌把控,近年来国产高端化虽然抢占了大部分份额,但是,并不意味着国产替代已然完成。

数据显示,今年9月啤酒进口量同比大增24.5%,延续8月以来的低基数下快速恢复趋势。

与此同时,需求端出现季度好转。9月中国规模以上企业啤酒产量实现了今年3月以来首度同比正向增长,同比+1.4%。

这意味着国内这些品牌并没能完全掌握整个高端市场的需求,同时也预示市场不必对啤酒的消费升级趋势过于悲观。

啤酒高端化的天花板,依旧等待众多国产品牌商去探寻,去打破和扩容。